【犀说北交所】辰光医疗:率先实现国产替代的MRI零部件龙头,新拓光伏单晶炉市场迎来成长第二春 - 犀牛之星

扫一扫,下载犀牛之星APP

(iOS版)

扫一扫,下载犀牛之星APP

(Android版)

扫一扫,关注犀牛之星官方

微信公众号

股票异动

立即注册

二维码登录

立即注册

二维码登录

5月29日,辰光医疗(430300)迎来了26家机构的调研。辰光医疗在调研中透露了其正在加紧开发生产3.0T核心部件,并已经启动了3.0T超导磁体优化项目。这意味着辰光医疗有望进一步拓展其在高端医学影像设备领域的市场份额。此外,辰光医疗还表示其可生产磁拉单晶炉整套磁模块,有望实现产业化单品,为公司带来新增量。这表明其在磁性材料领域的技术实力和市场前景得到了进一步的拓展和认可,辰光医疗由此从MRI零部件细分领域跨入了光伏单晶炉的百亿市场。

一、深耕超导MRI系统,打破技术垄断,实现国产替代

犀牛之星APP显示,辰光医疗成立于2004年,是一家自主创新型高新技术企业,专注于医学影像超导MRI核心部件和科研领域特种磁体的研发、生产、销售和维修,产品覆盖了超导MRI设备90%以上的硬件,包括超导磁体、射频探测器、梯度线圈、射频放大器和梯度放大器等,并储备了MRI系统集成技术,获得了1.5TMRI设备医疗器械注册证,未来有望由MRI设备零部件供应商转变为MRI系统商。

磁共振成像技术(Magnetic Resonance Imaging,简称MRI或MR)是一种先进的人体无损成像技术,广泛应用于诊断人体各个部位的疾病诊断。辰光医疗设计生产的磁共振核心部件已配套应用于国内外主流MRI企业生产的磁共振系统上,还为尖端科研定制开发了多种实验专用射频线圈,将产品应用边界拓宽至科研领域。其自主研发生产的磁共振射频探测器填补了国内空白,把握性价比,打破了国际同类产品在中国的垄断地位,成功实现了进口替代。经过多年发展,公司现有65项专利技术,均应用于磁共振核心部件的研发和生产中,已成功入选第四批国家工信部专精特新“小巨人”企业。

资料来源:辰光医疗官网

二、超导磁体与射频探测器业务带动营收稳健增长

1.营收与归母净利润整体呈上升趋势,22年出现小幅下降

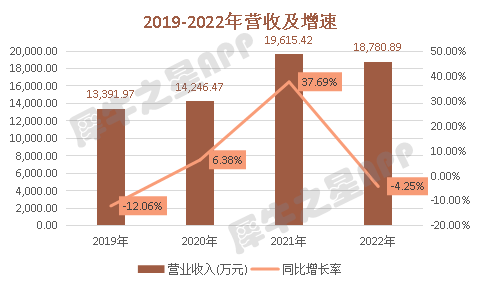

近年来,辰光医疗营收整体呈增长趋势,从2019年的1.34亿元增长至2022年的1.88亿元,复合增长率为11.95%。其中,2021年业绩增长较快,实现营收1.96亿,同比增长37.69%,主要受益于超导磁体和射频探测器两类产品的共同发力;2022年营收下降4.25%,主要系受国际经济下滑的影响,行业需求不振,海外客户自身的业务拓展和物流运输受限,导致国外营收下滑。2023年第一季度营收达1954.92万元,同比增长10.41%。

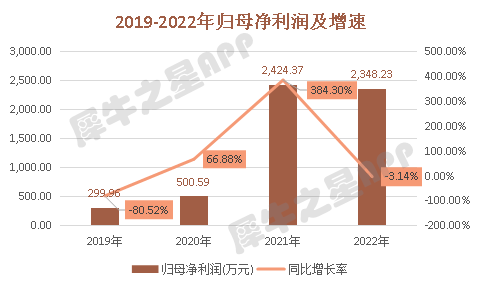

随着收入的增长和研发费用的资本化,归母净利润也有较快的增速,2019-2022年归母净利润由299.96万元增长至2348.23万元,复合增长率为98.56%。其中,2021年实现归母净利润2424.37万元,同比增长率384.30%,2019-2021年CAGR为184.29%;2022年归母净利润同比下降3.14%,2023年第一季度归母净利润同比下降276.97%,主要系销售产品结构发生变化导致营业收入下降、主营业务成本上升,销售费用和管理费用增加,毛利率下降所致。

2.超导磁体和射频探测器为主要营收来源

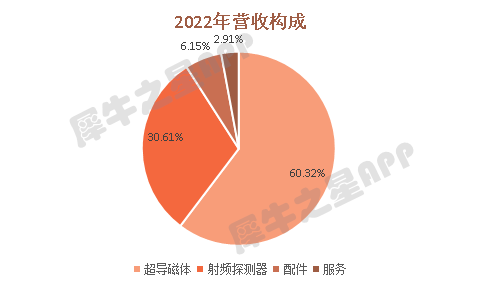

从主营业务构成情况来看,射频探测器、超导磁体及磁体配件是辰光医疗最主要的收入来源,2022年两者收入占比合计为90.93%。在2019-2021年,超导磁体收入占比由30.03%提升至37.37%,射频探测器收入占比则由25.71%提升至36.73%。射频探测器业务具备较强的盈利能力,是公司持续发展的基石业务。该产品具有较强普适性,可以逐渐替代GPS的存量市场,并且具有耗材性质。超导磁体业务是辰光医疗于2014年引入的,产品分为医学影像类超导磁体和特种磁体,其中特种磁体毛利润贡献度低于医学影像类超导磁体,但其毛利率较高,有利于提升公司持续盈利能力。

三、人才、客户、价格构成主要竞争优势

1.高级管理人员均有相关行业丰富任职经验

辰光医疗属于技术密集型公司,因此对人才和技术都有很高的要求。研发人员培养周期长、成本高,需要有扎实的理论基础和操作技能,并通过长时间培训和实践才能独立工作,这使得行业内熟练工相对稀缺,因此存在显著的人才壁垒。

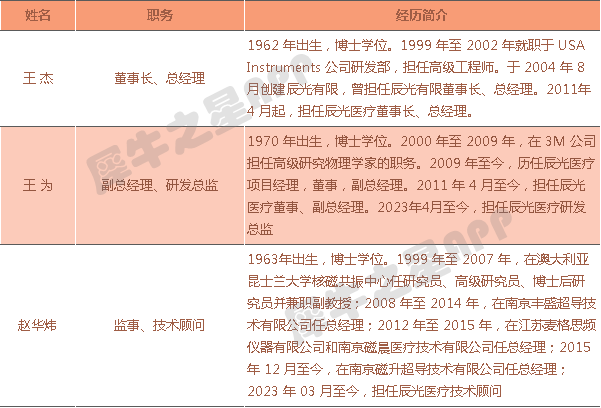

辰光医疗在国内超导磁场领域处于领先地位,拥有超导磁场技术先驱人才。公司高级管理人员均有相关行业丰富的任职经验。创始人王杰,是复旦大学博士和日本东北大学博士后,在半导体发光器和磁共振射频成像线圈领域具有杰出的成就;在4月新聘的监事长和技术顾问赵华炜,是澳大利亚昆士兰大学核磁共振中心教授,2008年回国后创办了中国第一家核磁共振超导企业,是中国超导磁场的奠基人。

2.客户粘性较强,已与头部客户建立长期稳定的合作关系,积极推进与新客户合作

辰光医疗处于MRI产业链上游,提供MRI设备核心硬件。产业链中游为系统集成商和设备制造商,资质壁垒高,玩家数量较少。产业链终端客户包括医院、高校和科研机构等。面向医院销售超导MRI设备,设备制造商需要取得三类医疗器械许可证,这一过程通常需要两年以上的时间。磁体是超导MRI系统的核心组件,变更磁体供应商需要重新进行备案,从而增加了核心部件供应商与制造商之间的合作黏性,形成了强绑定关系。

辰光医疗是全球少数同时掌握1.5T、3.0T、7.0T超导磁体生产技术且国内具有欧美市场准入资格的独立第三方供应商,与前三大客户Philips、万东医疗(600055)及朗润医疗分别形成了近16年、近6年和近7年的合作关系,并成为Philips的战略供应商,且正在推进与贝斯达等下游系统商、集成商的深度合作。

辰光医疗已与隆基电磁开展合作,开发光伏MCZ用磁模块。隆基电磁是国内规模最大的磁力洗选设备供应商,国家标准、行业标准起草单位,行业地位突出,持有的“隆基”品牌为中国驰名商标。工业磁力应用设备在新能源开发行业主要是单晶磁场产品在单晶硅片生产过程中的应用。

3.国产化推动行业产品降价,降低医疗资源成本

产品方面,国外厂商生产的1.5T与3.0T MRI系统在各地方医院的中标价格分别达到500万元以上和1000万元以上,辰光医疗自主开发国产超导磁体,其产品与国外产品相比具有性价比优势,帮助下游系统商降低成本,从而降低医疗资源配置成本;外资射频产品在中国市场的价格曾逾百万元,然而由于辰光医疗推出了相应的竞争产品,市场价格逐渐下降,促进了中国市场产品价格的合理化,让更多人能够以适当的价格享受MRI检测服务。

资料来源:辰光医疗官网

四、推动MRI核心部件国产化,拓展光伏MCZ技术

辰光医疗在MRI设备和相关产品领域占有重要地位。陆续开发成功1.5T、3.0T及7.0T磁体,已实现1.5T经济型磁体的规模化销售,并跟进行业发展方向,加大对3.0T设备的研发投入,储备3.0T超导磁体作为下一代产品,配合7.0T超导磁体,构建临床前MRI系统,应用于创新药物开发过程,具备系统集成业务能力及资质,打破了美国布鲁克公司在磁共振科学仪器领域的垄断。

辰光医疗还在今年推出了自主品牌1.5T整机产品,多个核心技术指标优于行业平均水平,有望受益于行业扩容。

同时进一步衍生出应用于癌症精准放疗、科研领域的特种超导磁体,是国内乃至亚洲少数同时掌握230MeV、250MeV以上回旋加速器超导磁体全流程加工制造的企业,解决了肿瘤治疗用回旋加速器超导磁体全面推广应用的核心难题。

辰光医疗还加大对射频推测器的研发力度,最新产品“云线圈”利用分布式电容技术、超稳定放大器技术等自主开发的技术,实现重大突破,解决了质量和硬度的问题,实现了全身MRI检查领域的拓展。与GE首创的Air线圈形成对标,除GE外市场上尚无同类型射频探测器产品。

此外,为了保持良好的产品梯度和应用拓展,辰光医疗与隆基电磁合作开发光伏MCZ用磁模块,有望成为新的增长点。

1.MRI设备及相关产品

(1)自制核心零部件,解决“卡脖子”问题,提高产品性价比,增加产品线

MRI设备主要由高性能高场强超导磁体、梯度系统、射频系统、谱仪系统和计算机及其他辅助设备等部分组成。其中超导磁体、梯度系统和射频系统覆盖了MRI设备成本的90%以上。

实现超导所需的极端条件包括零电阻、超低温、强磁场、高均匀性等,因此高性能高场强超导磁体是MRI设备中成本较高的部件,生产工艺和结构组成复杂;射频探测器在超导MRI系统中拥有“半耗材”性质,每隔1-2年就需要更换。目前,国产医学影像设备长期依靠进口元器件,与境外先进水平相比有10-20年的技术差距,存在严重“卡脖子”现象,产业发展十分缓慢。

全球范围内仅有GE、Siemens、联影医疗(688271)及辰光医疗少数几家公司实现了在MRI系统的超导磁体领域中1.5T、3.0T、7.0T的自主开发和商业化,绝大多数国产设备厂商仍然需要从上游进行零部件的采购。辰光医疗具备超过90%核心硬件的自主研发、生产以及商业化销售能力,其生产的超导磁体具有场强高、稳定性佳和均匀性好的优点,广泛应用于需要提供稳定高场强磁场环境的各种领域。产品性能接近国外产品,但价格远低于进口产品,具有较高的性价比,能够取代国外产品,打破国外技术垄断。

(2)医学影像市场持续扩张,多重利好因素驱动MRI设备行业迎来发展

①医学影像市场稳定增长

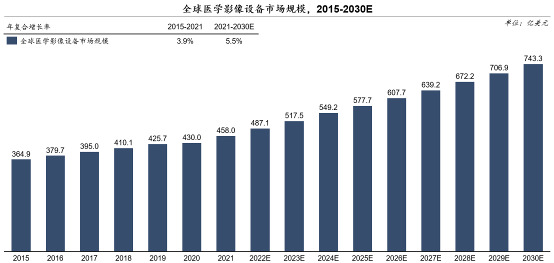

市场调研机构数据显示,2021年全球医学影像市场规模约458亿美元,市场规模较大且仍然保持稳定增速;中国医学影像行业虽发展较晚,但增速较快,2021年中国医学影像市场规模为523.7亿元,2015年至2021年的复合增长率为9.7%。预计2030年我国医学影像市场规模可达1114.8亿元,2021-2030年复合增长率为8.8%

资料来源:明峰医疗招股说明书

②MRI设备市场前景较广阔

MRI设备主要应用于医疗机构、体检中心和独立影像中心等场景,其中以公立医疗机构为主要市场,占比超过90%。随着我国居民生活水平的提高和保健意识的增强,临床及科研需求持续增加,民营医疗机构、各类体检中心和独立影像中心数量都在不断增加,这将进一步扩大MRI设备行业的规模,未来MRI设备的市场前景仍十分广阔。

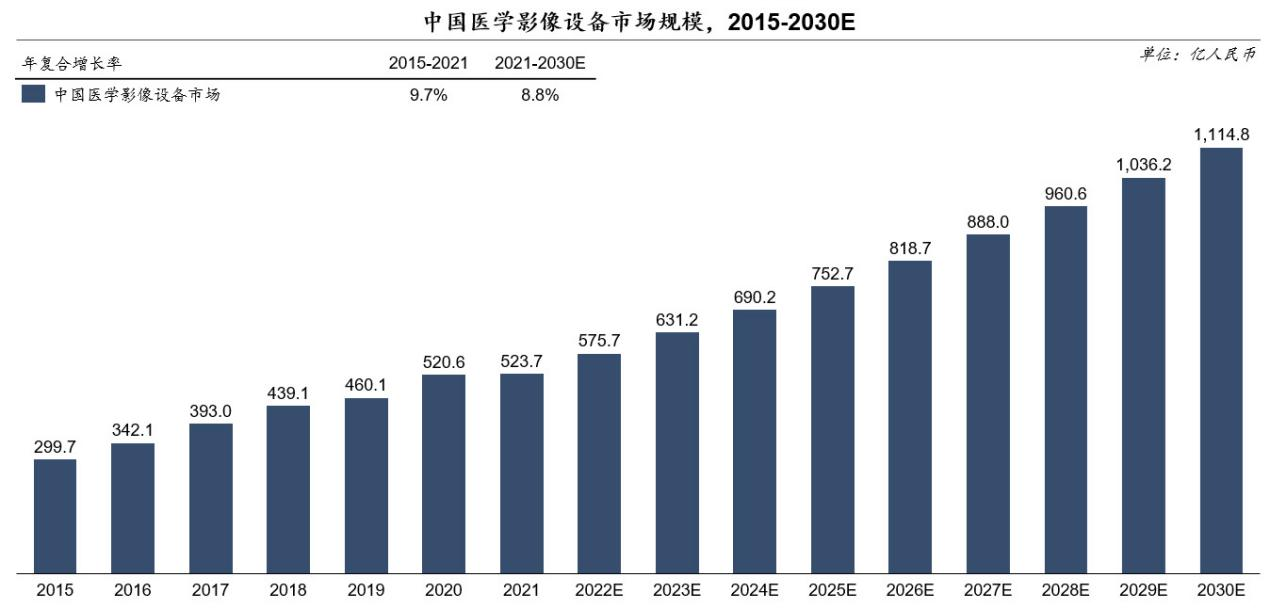

从全球市场来看,2022年,MRI设备的市场规模达到103.88亿美元,预计到2030年将达到145.79亿美元。2020年,中国MRI市场规模为89.2亿元,预计2030年将增长至244.2亿元,年复合增长率为10.6%,我国已成为全球MRI增长速度最快的市场。

资料来源:联影医疗招股说明书

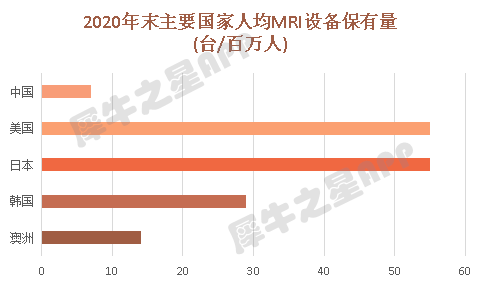

③我国人均MRI设备保有量与发达差距较大,未来提升空间大

从人均保有量的角度来看,我国与发达国家之间存在明显的差距。据中国医学装备协会的数据显示,截至2020年底,中国的超导MRI系统数量仅有10713台,每百万人的保有量仅为7台。与之相比,美国的每百万人保有量达到55台,我国差距较为明显,在这方面的提升空间巨大。除了人口基数因素导致每百万人保有量存在差异,MRI设备的高单价也是导致其在我国推广速度缓慢的主要原因之一。因此,通过国产化提高产品的性价比,是中国市场MRI设备发展的重要趋势。

④老龄化趋势、慢性病增加、政府政策支持等因素将推动行业发展

随着全球老龄化问题日益严重,尤其是慢性病的增加,使得医疗服务的需求显著上升。据联合国的数据显示,到2050年,全球65岁及以上年龄人口所占比例预计将达到16%,总人数将翻一倍近16亿人,人均预期寿命也将持续增长。在中国,65岁及以上人口占总人口比例也在不断上升。这种情况意味着医疗保健的需求将持续增加。在此背景下,医疗器械设备和医学超导MRI设备将保持长期景气。

此外,医学影像在临床应用中的重要性愈发凸显,疾病的早期影像筛查和体检影像检测常规化将对后续预防和治疗产生决定性影响,具有巨大的临床价值。因此,有望成为大面积推广的检测手段,满足我国居民各种医疗需求。为推动社会办医,2021年国家卫健委发布了《社会办医疗机构大型医用设备配置“证照分离”改革实施方案》,该方案意味着全国社会办医疗机构大型设备配置全面放开,为中国医学超导MRI设备产业的发展带来利好。

2.光伏MCZ用磁模块潜在空间可观,构建公司第二增长曲线

(1)光伏制造开启半导体工艺时代,超导磁体在磁控直拉晶硅生长炉中优势明显

提升电池片转换效率是降低光伏度电成本的关键,而N型双面TOPCon电池理论极限效率为28.7%,同时,N型技术具备可延展性,进一步抬升效率天花板。N型自2022年规模化量产,预计至26年成为市场主流技术。考虑N型产品的提效空间及降本趋势,N型组件竞争力有望持续加强。据市场调研机构预测,2026年全球N型电池片产能将达610GW,产能占比提升至52.2%。

N型电池对硅片的要求趋近半导体级,需要低氧、高阻的硅片以提高材料品质,使太阳能电池更加高效和长寿。硅材料中,单晶硅比多晶硅具有更高的光电转换效率,因此在光伏领域和半导体行业中广泛应用。单晶硅制备方法包括直拉法(CZ)和区熔法(FZ),其中直拉法被广泛应用于制造大面积太阳能电池和集成电路,是当前主流的单晶硅规模化量产技术。

磁控直拉单晶硅技术(MCZ)可以抑制单晶硅生长过程中杂质和缺陷的产生,晶体完整性、均匀性得到极大改善,实现高质量大尺寸单晶硅的快速生长。超导磁场的运用使材料凝固液面更加稳定,材料纯度更高,突破常规降氧方法瓶颈,从源头控制氧溶入,拓宽有效电阻率范围,制作成的太阳能电池转换效率比高、衰减小、使用寿命长。

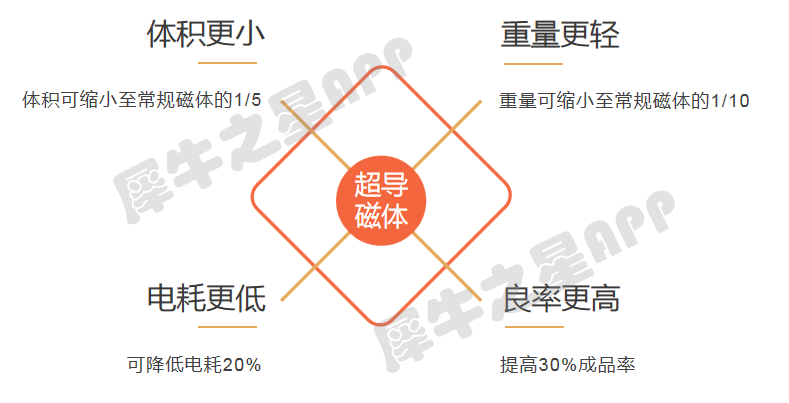

在半导体级单晶硅生长领域,采用超导磁体提供0.5T稳定磁场的MCZ技术是目前国际上生产12英寸(300mm)以上大尺寸半导体级单晶硅的最主要方法,而我国12英寸以上的半导体级MCZ生产装备磁场部分主要还是由常导磁体提供。常导磁体功耗大、需要复杂的冷却系统,且无法高效控制杂质和缺陷的产生。超导磁体和常导磁体相比,具有低功耗、高场强、重量轻、体积小等优势特点,能够降低12英寸单晶硅制造能耗20%、提高成品率30%,更能够保证大尺寸晶体生长品质。我国是世界最大的太阳能单晶硅生产和消费国,采用超导磁体是国内单晶硅产业升级的重要方向,亟待突破磁控直拉单晶用超导磁体产业化,并实现规模应用。

数据来源:《超导技术的应用》

辰光医疗在2020年实现磁控直拉单晶超导磁体中鞍型线圈的制造,2022年与隆基电磁签订2000万元热处理超导磁体合同。磁拉单晶炉的磁模块主要由超导线圈、低温系统、自动控制等部件组成,辰光医疗交付的是整套磁模块,磁模块解决的是磁拉单晶过程中的磁场的磁力线和炉体内溶液热对流控制的优化问题。

目前隆基电磁技术专家驻厂共同研发改进,超导磁场在软硬件设计控制均有壁垒,技术壁垒主要在大口径磁体、大切向应力解决方案。辰光医疗与隆基电磁合作有望快速突破,现辰光医疗产品处于客户测试阶段,预计2024年可实现放量。

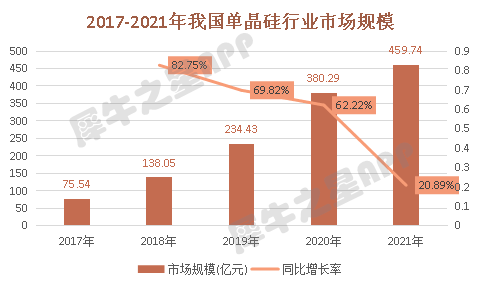

(2)单晶硅行业高速发展,MCZ用磁模块需求市场广阔

在半导体及光伏等高科技附加值产业快速发展及国家政策大力支持下,单晶硅片重要性愈发明显,市场需求量随之增长。根据数据显示,我国单晶硅行业市场规模由2017年的75.54亿元增长至2021年的459.74亿元,年均复合增长率为57.07%;从需求端来看,我国单晶硅片消费量由2017年的28.7GW增至2020年的144.4GW,年均复合增长率为71.56%,2021年国内市场消费量大幅度增长,达到175GW左右,较2020年同期相比增加了30GW,同比增长20.7%。据市场调研机构预测,2023年我国单晶硅市场消费量将增长至200GW以上。我国单晶硅市场规模和需求量保持高速增长,MCZ技术需求市场也将一并扩大。同时,我国正在逐渐减少单晶硅进口依赖程度,单晶硅炉产量大幅上升,为单晶硅生产用MCZ磁体奠定了良好的市场基础,未来市场增量可期。

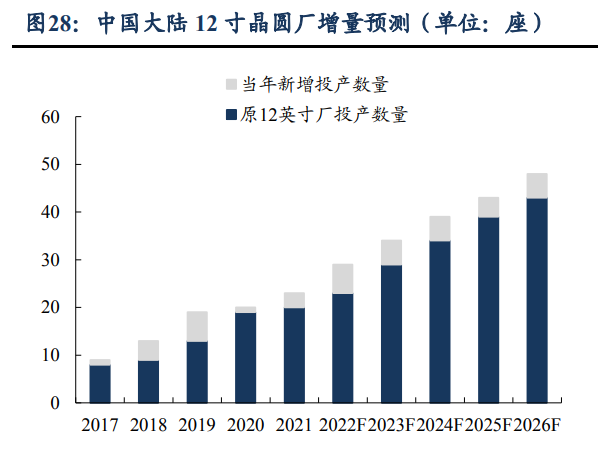

12英寸晶圆自主化生产将是国内未来发力重点,将对国内磁控直拉晶硅生长设备提出更大需求量,而国内12英寸硅片当前国产化率仅13%,核心超导磁体自主化生产诉求强烈。

根据市场调研机构数据,预计中国大陆2022年-2026年还将新增25座12英寸晶圆厂,截至2026年底,中国大陆12英寸晶圆厂的总月产能将超过276.3万片。国内12英寸晶圆厂的大规模扩产将强力带动对国产MCZ晶硅生长炉的需求。当前MCZ设备的低温超导磁体主要从国外厂商采购,国内高温超导磁体替代空间大。

资料来源:东吴证券

辰光医疗已经具备了完整的多应用需求超导磁体设计和制造技术,切入光伏MCZ技术具备研发经验优势。2022年底,辰光医疗与隆基电磁合作的MCZ磁模块已实现实验性出货,如果成功定型量产,将会为公司的收入和业绩贡献较大弹性。

五、同行业对比

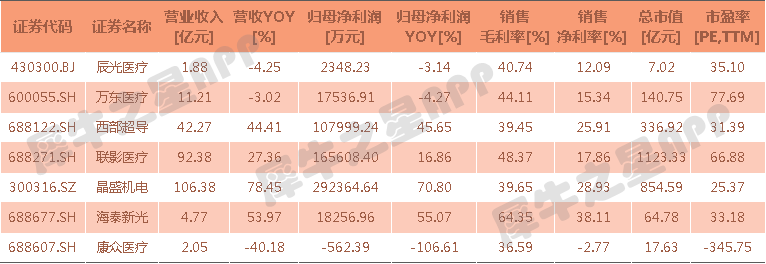

辰光医疗主要产品为超导磁体及射频线圈、梯度线圈等,属于医疗器械中医学影像行业范畴,此外公司还涉足光伏MCZ用磁模块业务,因此在选择联影医疗、万东医疗、康众医疗(688607)、海泰新光(688677)、西部超导(688122)、晶盛机电(300316)进行对比。

从财务指标来看,辰光医疗目前营收和净利润规模都较小,还有很大发展空间,毛利率水平处于中间位置,但净利率水平有待提高。估值方面,截至2023年7月18日,辰光医疗收盘价为8.18元/股,对应PE为35X倍。受益于MRI医疗市场的稳定增长,按净利润近五年CAGR11.12%计算,对应辰光医疗MRI业务净利润约为2600万元;叠加MCZ磁体产品若客户测试通过,批量化制备技术成熟并稳定交付产品,实现放量,辰光医疗未来业绩增速有望实现较大提升。

扫一扫下载掌上三板投资神器

扫一扫下载掌上三板投资神器